Altersteilzeit bietet erfahrenen Mitarbeiter:innen die Möglichkeit, schrittweise vom Berufsleben in den wohlverdienten Ruhestand überzugehen. Sie ermöglicht es Beschäftigten, ihre Arbeitsbelastung in den letzten Jahren ihrer Karriere zu verringern, ohne dabei abrupt aus dem Arbeitsleben auszuscheiden. Ein wesentlicher Vorteil der Altersteilzeit liegt darin, dass Unternehmen weiterhin von der umfangreichen Expertise und dem wertvollen Erfahrungsschatz ihrer langjährigen Mitarbeiter:innen profitieren können. Dies fördert einen reibungslosen Wissenstransfer und erhält wichtige Kompetenzen im Unternehmen.

Erfahren Sie in diesem Beitrag, wie Altersteilzeit umgesetzt wird, welche Modelle und Phasen es gibt und wie man eventuelle Fallen umgehen kann.

Was ist die Altersteilzeit?

Altersteilzeit ist ein Modell zur schrittweisen Reduzierung der Arbeitszeit für ältere Arbeitnehmer:innen und soll den Übergang vom Berufsleben in den Ruhestand erleichtern. Dieses Konzept wurde in Deutschland eingeführt, um älteren Beschäftigten einen sanfteren Ausstieg aus dem Arbeitsleben zu ermöglichen und gleichzeitig jüngeren Arbeitnehmern neue Beschäftigungschancen zu eröffnen.

Das Grundprinzip der Altersteilzeit besteht darin, dass Arbeitnehmende ab einem bestimmten Alter ihre Arbeitszeit um die Hälfte reduzieren können, während sie weiterhin mehr als die Hälfte ihres bisherigen Gehalts beziehen. Die genauen Regelungen können je nach Tarifvertrag oder individueller Vereinbarung variieren.

Altersteilzeitgesetz: Regelungen in Deutschland

Das Altersteilzeitgesetz (AltTZG) regelt die Rahmenbedingungen für Altersteilzeit in Deutschland. Es trat 1989 in Kraft und ersetzte die vorherige Vorruhestandsregelung. Im Gegensatz zu einigen anderen Ländern gibt es in Deutschland allerdings keinen gesetzlichen Anspruch auf Altersteilzeit. Die Umsetzung basiert auf freiwilligen Vereinbarungen zwischen Arbeitgebern und Arbeitnehmer:innen. Viele Tarifverträge und Betriebsvereinbarungen regeln die Altersteilzeit weiterhin.

Ab wann kann Altersteilzeit in Anspruch genommen werden?

Die Altersteilzeit kann frühestens mit Vollendung des 55. Lebensjahres beginnen. Während die gesetzliche Mindestgrenze bei 55 Jahren liegt, können Tarifverträge oder betriebliche Vereinbarungen jedoch auch höhere Altersgrenzen, wie z.B. 60 Jahre, festlegen.

Des Weiteren müssen folgende Voraussetzungen erfüllt sein:

- Sozialversicherungspflichtige Beschäftigung in den letzten fünf Jahren für mindestens 1.080 Kalendertage,

- noch mindestens drei Jahre bis zum Renteneintritt,

- maximale Dauer von insgesamt sechs Jahren.

Wie funktioniert Altersteilzeit?

Die Altersteilzeit gliedert sich typischerweise in eine aktive und eine passive Phase. In der aktiven Phase arbeitet der oder die Arbeitnehmer:in wie gewohnt, während in der passiven Phase die Freistellung erfolgt.

Passive Altersteilzeit

Auch in der passiven Phase bleibt der Arbeitnehmende Angestellte:r des Unternehmens mit allen Rechten und Pflichten. Grundsätzlich ist das Arbeiten in der passiven Phase nicht vorgesehen (Ausnahmen können in Einzelfällen vertraglich geregelt werden). Zuverdienste in der passiven Phase sind möglich, unterliegen aber strengen Regelungen bezüglich Besteuerung und Sozialversicherungsbeiträgen.

Der organisatorische Ablauf der Altersteilzeit umfasst sechs Schritte:

- Planung: Arbeitgeber und Arbeitnehmer:in vereinbaren die Details der Altersteilzeit.

- Dokumentation: Ein schriftlicher Vertrag wird erstellt.

- Information: Der Arbeitnehmende wird über Rechte und Pflichten aufgeklärt.

- Gehaltsanpassung: Das Gehalt wird reduziert und aufgestockt.

- Sozialversicherungsrechtliche Anpassungen: Die Beiträge werden angepasst.

- Überwachung und Anpassungen: Der Verlauf wird überwacht und bei Bedarf angepasst.

Die konkrete Ausgestaltung der Altersteilzeit hängt oft von individuellen Vereinbarungen und tariflichen Regelungen ab. Es ist ratsam, sich vor Abschluss einer Altersteilzeitvereinbarung umfassend beraten zu lassen, um alle rechtlichen und finanziellen Aspekte zu berücksichtigen.

Altersteilzeit: Welche Modelle gibt es?

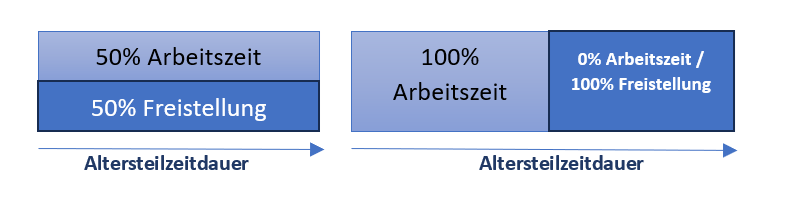

Gleichverteilungsmodell vs. Blockmodell:

Im Gleichverteilungsmodell reduziert der Arbeitnehmende die Arbeitszeit gleichmäßig über die gesamte Altersteilzeitdauer. Beim Blockmodell arbeitet der Arbeitnehmende in der ersten Hälfte der Altersteilzeit Vollzeit und wird in der zweiten Hälfte freigestellt.

Beispiele:

Darüber hinaus besteht die Möglichkeit, dass Arbeitgeber und Arbeitnehmer:innen individuell ein anderes Teilzeitmodell mit stufenweiser Reduzierung der Arbeitszeit bzw. der Arbeitstage vereinbaren.

Wertguthaben gegen Insolvenz sichern

Beim Blockmodell treten die Beschäftigten in „Vorleistung“, da sie wie bisher weiterarbeiten, aber ein reduziertes Gehalt bekommen. Das birgt ein gewisses Risiko für den Fall, dass das Unternehmen in wirtschaftliche Schwierigkeiten kommt. Arbeitgeber sind daher gemäß § 8 AltTZG dazu verpflichtet, das für die Freistellungsphase angesparte Wertguthaben gegen Insolvenz abzusichern.

Altersteilzeitbezüge und Aufstockungsbeträge berechnen

Das Gehalt in der Altersteilzeit beträgt mindestens 70 Prozent des vorherigen Nettogehalts. Die Rentenversicherungsbeiträge werden auf 90 Prozent des Vollzeitgehalts aufgestockt.

Um die Altersteilzeitbezüge zu berechnen, gehen Sie wie folgt vor:

- Ermitteln Sie das Bruttogehalt für die reduzierte Arbeitszeit (50 Prozent des Vollzeitgehalts).

- Berechnen Sie den Aufstockungsbetrag (mindestens 20 Prozent des Teilzeitbruttogehalts).

- Addieren Sie diese Beträge, um das neue Bruttogehalt zu erhalten.

- Berechnen Sie die Abzüge (Steuern und Sozialversicherungsbeiträge) vom neuen Bruttogehalt.

- Ziehen Sie die Abzüge vom Bruttogehalt ab, um das Nettogehalt in Altersteilzeit zu erhalten.

Wichtig: Die Berechnung der Altersteilzeitbezüge ist komplex und von vielen individuellen Faktoren (z.B. Steuerklasse, Bundesland, Kirchensteuerpflicht, Kinderfreibeträge etc.) abhängig. Es empfiehlt sich, einen spezialisierten Altersteilzeitrechner zu nutzen, um eine genaue Einschätzung der finanziellen Situation während der Altersteilzeit zu erhalten. Entgeltabrechner:innen sollten besonders auf die korrekte Berechnung der Aufstockungsbeträge und die Einhaltung der gesetzlichen Mindestgrenzen achten.

Unsere Seminarempfehlung

Altersteilzeit in der Entgeltabrechnung

Korrekt abrechnen – Fehler vermeiden! Machen Sie sich fit für die korrekte Abrechnung der Altersteilzeit in Ihrem Unternehmen: In diesem Praxis-Webinar üben Sie anhand konkreter Fallbeispiele, worauf genau es ankommt.

Seminar: Altersteilzeit in der Entgeltabrechnung

Vor- und Nachteile Altersteilzeit

Die Altersteilzeit bietet sowohl Arbeitnehmer:innen als auch Arbeitgebern eine Reihe von Vor- und Nachteilen, die sorgfältig abgewogen werden sollten.

Vorteile für Arbeitnehmer:innen

1. Flexibler Übergang in den Ruhestand: Die Altersteilzeit ermöglicht einen schrittweisen Übergang vom Berufsleben in den Ruhestand. Dies kann den oft abrupten Wechsel erleichtern und Stress reduzieren.

2. Mehr Freizeit: Unabhängig vom gewählten Modell gewinnen Arbeitnehmer:innen mehr Zeit für private Interessen, Familie oder Hobbies.

3. Finanzielle Vorteile:

- Das Gehalt pro Arbeitsstunde steigt durch den Aufstockungsbetrag des Arbeitgebers.

- Im Vergleich zur regulären Teilzeit werden deutlich mehr anteilige Rentenpunkte gesammelt.

- Das Mindestnetto in der Altersteilzeit beträgt 83 Prozent des vorherigen Vollzeit-Nettogehalts.

4. Gesundheitliche Aspekte: Besonders für Beschäftigte in körperlich anstrengenden Berufen bietet die Altersteilzeit die Möglichkeit, die Arbeitsbelastung im Alter zu reduzieren.

Nachteile für Arbeitnehmer:innen

1. Finanzielle Einbußen:

- Trotz Aufstockung kommt es zu Gehaltseinbußen im Vergleich zur Vollzeitbeschäftigung.

- Der Rentenanspruch fällt geringer aus als bei fortgesetzter Vollzeitarbeit.

2. Einschränkungen bei Lohnersatzleistungen: Eventuelle Lohnersatzleistungen wie Kranken- und Arbeitslosengeld fallen deutlich niedriger aus.

3. Risiko bei längerer Krankheit: Bei längerer Arbeitsunfähigkeit kann sich die Arbeitsphase verlängern.

Vorteile für Arbeitgeber

1. Personalmanagement:

- Ermöglicht einen langfristigen und sozialverträglichen Stellenabbau.

- Kann eine Personalverjüngung begünstigen.

2. Wissenstransfer: Erfahrung und Wissen älterer Mitarbeiter:innen bleiben dem Unternehmen länger erhalten und können an jüngere Kolleg:innen weitergegeben werden.

3. Reduktion der Personalkosten: Durch die effektive Halbierung der zu leistenden Stunden bis zum Renteneintritt werden die monatlichen Kosten gesenkt.

Nachteile für Arbeitgeber

Finanzieller Mehraufwand: Durch die gesetzlich vorgeschriebene Zahlung der Aufstockungsbeträge steigen die Kosten pro Arbeitsstunde für Mitarbeitende in Altersteilzeit an.

Unsere Empfehlung

Alles Wichtige für Sie als Entgeltabrechner:in zum Thema „Altersteilzeit meistern“ mit Checkliste und Praxistipps finden Sie in unserem Quick Guide!

Quick Guide

Fallen der Altersteilzeit

Bei der Altersteilzeit gibt es einige Fallstricke, die Beschäftigte beachten sollten. Hier kommen die Mitarbeiter:innen des Payrolls zum Einsatz: Sie sollten die Fallstricke kennen und die Mitarbeiter:innen hinsichtlich nachfolgender Aspekte und Herausforderungen entsprechend individuell beraten.

Finanzielle Aspekte

- Einkommenseinbußen: Trotz Aufstockungsbeträgen vom Arbeitgeber kommt es in der Regel zu einer spürbaren Reduzierung des Einkommens. Das reduzierte Gehalt kann für manche Arbeitnehmer:innen eine finanzielle Herausforderung darstellen, besonders wenn noch laufende Verpflichtungen wie Kredite bestehen.

- Auswirkungen auf die Rente: Die Rentenbeiträge basieren während der Altersteilzeit auf dem reduzierten Entgelt. Obwohl Arbeitgeber verpflichtet sind, die Beiträge aufzustocken, kann dies dennoch zu geringeren Rentenansprüchen führen. Langfristig kann sich dies auf die finanzielle Situation im Ruhestand auswirken.

Arbeitsrechtliche Aspekte

- Unsicherheit bei Arbeitgeberwechsel: Wechselt ein:e Arbeitnehmer:in während der Altersteilzeit den Arbeitgeber, ist der neue Arbeitgeber nicht automatisch zur Fortführung der Altersteilzeit verpflichtet. Dies kann zu Problemen führen, wenn der Wechsel unvorhergesehen notwendig wird.

- Eingeschränkte Flexibilität: Die Altersteilzeit wird oft über mehrere Jahre hinweg festgelegt. Diese langfristige Planung kann zu weniger Flexibilität bei Veränderungen in der Lebenssituation führen.

Organisatorische Herausforderungen

- Blockmodell-Risiken: Bei Wahl des Blockmodells besteht das Risiko, dass sich bei längerer Arbeitsunfähigkeit die Arbeitsphase verlängert. Dies kann den geplanten Übergang in den Ruhestand verzögern.

Soziale und psychologische Aspekte

- Verlust sozialer Kontakte: Besonders beim Blockmodell kann der abrupte Wechsel von Vollzeit zur Freistellungsphase zu einem plötzlichen Verlust sozialer Kontakte am Arbeitsplatz führen.

- Identitätsverlust: Für manche Arbeitnehmer:innen kann die reduzierte Arbeitszeit oder der vorzeitige Ausstieg aus dem Berufsleben zu einem Gefühl des Identitätsverlusts führen.

Um diese Fallstricke zu vermeiden, aber auch um die Zufriedenheit der Beschäftigen zu gewährleisten, ist es ratsam, dass Entgeltabrechner:innen auch proaktiv sind und die jeweiligen Mitarbeiter:innen frühzeitig beraten. Dies Fördert nicht nur den reibunglosen Übergang in die Altersteilzeit, sondern auch das positive Unternehmensimage, da sich die betreffenden Personen gut betreut fühlen.

Steuerliche Aspekte bei der Altersteilzeit

Es gibt zudem einige wichtige steuerliche Aspekte, welche die Entgeltabrechner:innen und Arbeitnehmer:innen berücksichtigen sollten. Insbesondere in Bezug auf den Progressionsvorbehalt bei der Einkommensteuer.

Das reguläre Gehalt während der Altersteilzeit wird wie üblich versteuert. Es unterliegt der normalen Lohnsteuer und wird in der Steuererklärung als Einkommen angegeben.

Bestimmte zusätzliche Leistungen in der Altersteilzeit sind steuerfrei:

- der Aufstockungsbetrag des Arbeitgebers,

- der zusätzliche Beitrag zur Rentenversicherung.

Diese Beträge müssen nicht versteuert werden und sind auch von Sozialversicherungsbeiträgen befreit.

Obwohl der Aufstockungsbetrag steuerfrei ist, unterliegt er dem sogenannten Progressionsvorbehalt. Dies bedeutet:

- Der Aufstockungsbetrag wird bei der Berechnung des Steuersatzes berücksichtigt,

- er erhöht den Steuersatz für das zu versteuernde Einkommen und

- der höhere Steuersatz wird dann auf das zu versteuernde Einkommen angewendet.

Auswirkungen auf die Steuererklärung

In der Steuererklärung müssen alle Leistungen aus der Altersteilzeit angegeben werden, auch die steuerfreien Beträge. Dies ist notwendig, damit das Finanzamt den korrekten Steuersatz unter Berücksichtigung des Progressionsvorbehalts ermitteln kann.

Aufgrund des Progressionsvorbehalts kann es zu einer Steuernachzahlung kommen. Der tatsächliche Steuersatz kann höher ausfallen als der, der während des Jahres bei der Gehaltsabrechnung angewendet wurde. Entgeltabrechner:innen sollten ihren Beschäftigten daher dazu raten, sich auf eine mögliche Steuernachzahlung einzustellen und gegebenenfalls Rücklagen zu bilden. Eine professionelle Steuerberatung kann zudem helfen, die individuellen steuerlichen Auswirkungen der Altersteilzeit besser einzuschätzen und zu planen.

Fehlerfrei durch die Altersteilzeit? Beweise es im Quiz

Fazit zum Altersteilzeitmodell

Die Altersteilzeit ermöglicht es älteren Arbeitnehmer:innen, die kurz vor der Pensionierung stehen, schrittweise in den Ruhestand zu wechseln. Dies geschieht, indem sie ihre Arbeitszeit reduzieren, während Unternehmen weiterhin von deren Erfahrung profitieren. Es gibt verschiedene Modelle, wie das Gleichverteilungs- und das Blockmodell, wobei beide flexible Übergänge bieten. Während Arbeitnehmer:innen von mehr Freizeit und finanziellen Aufstockungen profitieren, sind auch Gehaltseinbußen und reduzierte Rentenansprüche zu berücksichtigen. Arbeitgeber können durch die Altersteilzeit den Wissenstransfer sichern, jedoch entstehen durch Aufstockungszahlungen zusätzliche Kosten. Eine gründliche Planung und professionelle Beratung sind ratsam, um individuelle Risiken zu minimieren.