Im heutigen digitalen Zeitalter ist Digitalisierung in aller Munde und gilt als „Megatrend”. Was jedoch so massentauglich erscheint, ist im Detail weitaus komplexer – insbesondere wenn es um die Anpassung wichtiger Unternehmensprozesse geht. Dies gilt auch für Steuerabteilungen, die sich derzeit vermehrt mit der „Digitalisierungsfrage” konfrontiert sehen. Neben den neuen technischen Möglichkeiten spielt aber auch die wachsende Regulierung im Steuerbereich eine zentrale Rolle.

Zunehmende regulatorische Entwicklung im Steuerbereich

Bereits seit Jahren beschleunigt sich die regulatorische Entwicklung im Steuerbereich. Die OECD/G20-Staaten beschlossen, gemeinsam aktiv gegen die – z.T. exzessive – Verschiebung von Steuersubstrat vielzähliger multinational agierender Unternehmen vorgehen zu wollen. Dadurch, kommt der Schaffung international kohärenter Besteuerungssysteme und der Vermeidung von Steuerwettbewerb sowie auch der Schließung etwaiger Steuerschlupflöcher eine außerordentlich hohe Priorität zu.

Der BEPS-Aktionsplan als „steuerliche Revolution”

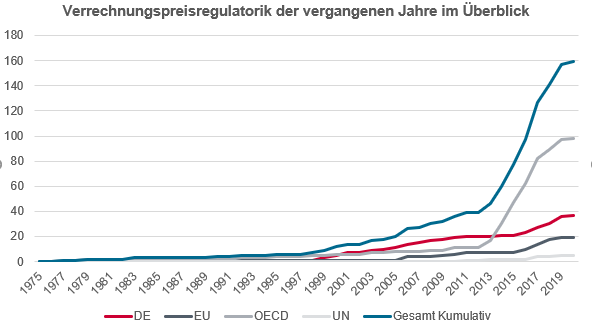

Im Ausganspunkt wurden 2013 durch den sog. BEPS-Aktionsplan (BEPS steht für „Base Erosion and Profit Shifting“) 15 verschiedene Maßnahmen durch die OECD erlassen. Diese waren in der Folge durch die nationalen Gesetzgeber schrittweise umzusetzen. Bekannt ist, dass diese „steuerliche Revolution“ seitdem ein bedeutendes „mehr“ an steuerlichen Regulierungen gebracht hat. Man könnte das schlechterdings auch als „Regulierungstsunami“ beschreiben. Dabei sind die Nachwirkungen dieses Bebens noch immer vernehmbar. Mit der beabsichtigten neuen Weltsteuerordnung steht bereits das „BEPS 2.0“ ante portas, welches für Steuerpflichtige abermals massive regulatorische Herausforderungen mit sich bringen wird. Die Entwicklung steuerlicher Regulierungsmaßnahmen lässt sich eindrucksvoll anhand der Regelungen zu den Verrechnungspreisen illustrieren.

Tax Compliance als Herausforderung der Steuerabteilung

Zweifelsohne belastet das bereits umgesetzte Ausmaß dieser regulatorischen Aktivitäten die Steuerfunktionen. Dies kommt in einer Zeit, in der die Wahrung und Sicherstellung der ordnungsgemäßen Erfüllung steuerlicher Pflichten („Tax Compliance“) eine immer höhere Priorität einnimmt. Die schiere Masse an steuerlichen Verpflichtungen führt zunehmend zu einer Gefährdung, wenn nicht sogar zu einer Unerfüllbarkeit einer vollumfänglichen Tax Compliance. Zumal andere herkömmliche Aufgaben (z.B. Tax Accounting, Business Partner sein) und beinahe schon zur Gewohnheit werdende Herausforderungen (z.B. höhere Aufgabenlast bei sinkenden oder bestenfalls gleichbleibenden Ressourcen) ebenfalls gemeistert werden müssen. Die Folge? Haftungsrisiken steigen an – nicht nur für das Unternehmen, sondern auch für verantwortliches Personal. Zudem könnte die Unternehmensreputation leiden. Erwartet wird neben erhöhter Rechtssicherheit jedoch stets ein hohes Maß an Qualität. In Zeiten stark anwachsender regulatorischer Anforderungen beileibe kein einfaches Unterfangen.

Zunehmende Erwartungshaltung der Finanzverwaltung

Nicht nur auf regulatorischer Seite steigen die Anforderungen an den Steuerpflichtigen, sondern auch bei der „Exekutive“: der Finanzverwaltung. Bereits seit Jahren ist ein bestenfalls durchwachsenes, zutreffender jedoch eher ein raues Betriebsprüfungs-Klima zu konstatieren. Das macht die Betriebsprüfung schon im Regelfall nicht zu einer freudigen Angelegenheit für Steuerpflichtige. Ebenfalls ist eine Entwicklung zu beobachten, dass Finanzverwaltungen zunehmend strenge Anforderungen an die inhaltliche Qualität, Substanz, Transparenz, Kohärenz sowie Konsistenz der beizubringenden steuerlichen Dokumentation stellen. Hierauf müssen sich vermehrt vorbereiten.

Datengrundlage und verstärkter internationaler Informationsaustausch

Erschwerend hinzu kommt, dass die Finanzverwaltung mittlerweile mehr Daten über Steuerpflichtige zur Verfügung hat, als womöglich jemals zuvor. Die Regelmacher haben der Finanzverwaltung dabei verschiedene Instrumente an die Hand gegeben, um dadurch steuerliche Risiken besser abschätzen zu können. Exemplarisch genannt seien in diesem Zusammenhang das Instrumentarium des länderbezogenen Berichts nach § 138a AO (Country-by-Country-Report) und die DAC 6-Meldepflicht (§ 138d AO). Dabei ist beiden Instrumenten inhärent, dass vielzählige Daten bei Erfüllung der Voraussetzungen an die nationale Finanzverwaltung zu übermitteln sind. Diese Daten werden wiederum im Rahmen des Informationsaustauschs zunehmend mit anderen ausländischen Finanzverwaltungen ausgetauscht. Der Informationsaustausch wird in Zukunft erheblich zunehmen, was es erforderlich macht, besonders auf die oben genannten Kriterien bzgl. der Steuerdokumentation zu achten. Andernfalls dürften Inkonsistenzen und Unstimmigkeit im Ausland zunehmend auffallen. Eine Konfrontation in der Betriebsprüfung und andere negative Folgen wären die logische Konsequenz dessen. Die Finanzverwaltung greift zudem verstärkt auf etwaige Analysetools und anderweitige Softwareanwendungen zurück, was den Trend dabei nur bestätigt.

Digitalisierung der Steuerabteilung als Heilsbringer

Vielzählige Steuerfachleute dürften derzeit vor der Frage stehen, wie sie mit der schier unüberwindbaren Masse an regulatorischen Aktivitäten und gestiegenen Anforderungen seitens der Finanzverwaltung umgehen sollen. Die Lösung steckt nicht nur vermeintlich in der Automatisierung steuerlicher Kernprozesse, angefangen bei Verrechnungspreisen, über die Umsatzsteuer und bis hin zur Ertragsteuer. Die Vorteile liegen auf der Hand: Eine Automatisierung bringt nicht nur erhebliche Kosten- und Budgeterleichterungen mit sich, sondern erlaubt einen effizienteren Ressourceneinsatz. Repetitive Arbeiten können entfallen – und Sie sich fortan wieder auf die wesentlichen und nicht selten äußerst komplexen Steuersachverhalte fokussieren. Weiterhin lassen sich z.B. manuelle Fehler gänzlich vermeiden; dies etwa ist hilfreich nicht nur für die kommende Betriebsprüfung, sondern auch für etwaige Haftungsrisiken…

Tax Compliance Management System 2.0

Apropos Haftung: Eine zunehmend digitale Steuerfunktion erlaubt zudem eine Einbettung in das (visionäre) Tax Compliance Management System 2.0 (Leitbild einer modernen Tax Compliance 2.0). Ein solches arbeitet per se zuverlässiger als ein herkömmliches („analoges“) Tax Compliance Management System und bietet zugleich einen verbesserten – u.a. Inkonsistenzen oder manuelle Fehler meidenden – Exkulpationsschutz. Damit steigt nicht nur das Maß an Rechtssicherheit, sondern es wird zugleich auch der Effizienzgedanke bedient – auch in Zusammenarbeit mit der Finanzverwaltung. Gerade hier bieten sich Potenziale, steuerliche Anforderungen zur vollsten Zufriedenheit digital bedienen zu können („good tax payer“). Visionär könnte die Zusammenarbeit mit der Betriebsprüfung u.U. gänzlich virtuell – z.B. über Kollaborationsplattformen – ausgestaltet werden.

Wie kann die Digitalisierung der Steuerabteilung umgesetzt werden?

Steuerexperten sollten zunehmend prüfen, inwieweit sie die Digitalisierung ihrer Steuerfunktion bereits heute gewinnbringend vorantreiben können. Ein Handlungsbedarf ist evident; die Digitalisierung im Bereich Steuern wird unaufhaltsam getrieben.

Die Digitalisierung der Steuerabteilung kann dabei zunächst recht mühsam sein. Muss es jedoch nicht, sofern Sie über das notwendige Fachwissen verfügen, um Digitalisierungsprojekte erfolgreich zu managen. Dabei sollten Sie sich vorab einige wesentliche Fragen stellen:

- Welche Daten stehen zur Verfügung?

- Über welche Daten verfügt die Steuerfunktion?

- Aus welchen Quellensystemen stammen die Daten?

- Wer sind die Stakeholder der Steuerfunktion und wie können sie zielgerecht befriedigt werden?

- Welcher Projektansatz (z.B. agile) wird gewählt?

- Wie gestalten wir das Projektmanagement?

- Interne oder externe Lösung?

- Wie beziehen wir unsere Mitarbeiter in den Änderungsprozess ein?

Diese Fragen müssen Sie nicht aus dem Effeff beantworten können. Die Digitalisierung ist als kontinuierliches Projekt zu verstehen, nicht als einmalige Sache. Das notwendige Know-how kann und sollte sukzessiv aufgebaut werden. Aber als Fazit gilt: An der Digitalisierung geht in der Steuerabteilung kein Weg vorbei. Je eher Sie damit beginnen oder je konsequenter Sie den Digitalisierungspfad weiter beschreiten – desto besser! Es lohnt sich – für Sie und die gesamte Steuerfunktion.